Na avaliação de especialistas, a pandemia da covid-19 acelerou o processo das novas formas de pagamento

Usar o dinheiro físico para fazer pagamentos já não é a primeira opção de muita gente. E tal comportamento deve crescer ainda mais entre os consumidores. De acordo com uma pesquisa feita pela PWC, o volume de transações financeiras sem papel moeda deve mais do que dobrar em um intervalo de 10 anos no Brasil.

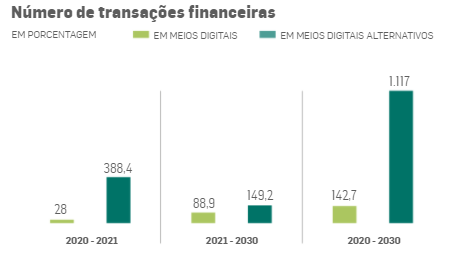

O estudo revela que o número de transações digitais deve saltar cerca de 142,7% entre 2020 e 2030. O volume é ainda maior quando se observa a evolução dos novos métodos de pagamentos on-line. Durante o mesmo período, a perspectiva de crescimento é de 1.117%. Neste recorte, são consideradas as modalidades de pagamento instantâneo, como o PIX, as transferências entre carteiras digitais, o uso de criptomoedas e também moedas digitais.

Na avaliação de Willer Marcondes, sócio da PWC, as projeções mostram a disposição do brasileiro em aderir às inovações tecnológicas. O sucesso do PIX é um exemplo desse comportamento. “O Brasil é um caso mundial de maior adoção percentual de pagamentos instantâneos após o PIX ter completado um ano. O brasileiro tem essa inclinação para inovações”, ressalta Marcondes.

O número de transações feitas por meio do PIX cresceu mais de 3.600% de novembro de 2020 a novembro de 2021 segundo o Banco Central (BC).

Projeção

Transações devem ter alta de 142,7% até 2030

A forte adesão também foi refletida nos dados da PWC. De acordo com o levantamento, de 2020 a 2021, o número de transações financeiras feitas por esses métodos alternativos de pagamento, como o PIX, cresceu 388%.“O Banco Central criou uma solução (o PIX) robusta e estável. Você pode fazer o “chaveamento” com CPF, e-mail ou com o número de telefone e as instituições financeiras já estavam prontas na data de lançamento do PIX ”, acrescenta Marcondes.

Pandemia

Com o surgimento da pandemia da covid-19, no início de 2020, as restrições de convívio social contribuíram para a maior inserção digital, o que inclui a adoção dos novos formatos de pagamentos digitais. Segundo Fernanda Mansano, economista-chefe da plataforma TC, esse crescimento também pode ser visto nos resultados do setor de tecnologia da informação. “Vimos desde o segundo trimestre do ano passado o quanto esse setor cresceu. Sem dúvidas, a pandemia acelerou esse processo”, afirma.

Na prática, alguns hábitos deixaram de ser mais comuns em decorrência da evolução das inovações tecnológicas. Uma dessas mudanças, na avaliação de Victor Mouadeb, sócio da EWZ Capital, é a forma dos pagamentos feitos em pedidos de delivery que antes eram feitos na casa do consumidor. “Durante o lockdown, as pessoas precisaram utilizar outros formatos. O uso da maquininha nem sempre era viável. Hoje, quando você pede uma comida por um aplicativo de delivery, o pagamento é feito direto no app”, ressalta ele.

Desafios

Apesar de trazer mais facilidade ao dia a dia do consumidor, as novas formas de pagamentos digitais exigem das instituições financeiras e até do poder público investimentos em tecnologia e acesso à internet para garantir a viabilidade da solução ao maior número de pessoas. “Há várias regiões do Brasil que não têm cobertura tecnológica ou conectividade de internet. Isso é um desafio”, diz Marcondes.

Além disso, segundo ele, como os esses métodos permitem que mais pessoas estejam conectadas na internet, pontos de fragilidade na segurança podem surgir ao longo do processo de experiências. “Trata-se de um problema mundial. De 2020 a 2021, o número de invasões a contas digitais cresceu 70% em todo o mundo”, afirma o sócio da PWC.

No entanto, Guilherme Ishigami, broker da mesa de renda variável da RJ Investimentos, acredita que as transações financeiras feitas no meio digital permitem às empresas rastrearem o “percurso” do dinheiro, o que facilita na criação de mecanismos de segurança. “Os benefícios são o maior controle dessas transações realizadas por conta de registros mais assertivos em ambientes digitais, enquanto as movimentações via papel moeda ficam mais suscetíveis a transações informais com um menor controle”, avalia.

De acordo com os últimos dados referentes à tecnologia bancária da Federação Brasileira de Bancos (Febraban), os investimentos em tecnologia, como inteligência artificial e segurança cibernética, cresceram 8% em 2020.

Mas os investimentos em tecnologia não são suficientes. Marcela Ulian, superintendente executiva de negócios digitais do banco Santander (SANB11-0,80%), explica que, diante da digitalização dos serviços bancários, surge a necessidade de as empresas orientarem os correntistas sobre os cuidados que devem ser adotados ao realizar qualquer movimentação financeira em outras plataformas digitais. “Temos feito um grande trabalho de educação para informar os cuidados (na internet) porque nem sempre somos a fonte de contato durante uma transação”, ressalta Ulian.

De acordo com Ulian, atualmente, 95% das transações financeiras realizadas pelos clientes do banco, excluindo saques e depósitos, são feitas em ambientes virtuais. Em 2021, a empresa registrou um crescimento de 66% por meio desse tipo de movimentação financeira.

Investimentos

As mudanças nas formas de pagamentos devem beneficiar alguns setores do mercado financeiro, o que pode sinalizar uma boa oportunidade de investimento. Segundo Clara Negrão, analista da Ágora Investimentos, os bancos tradicionais são os mais beneficiados desse processo, mesmo apresentando redução na receita de tarifas devido à popularização dos novos métodos de pagamento. O motivo se deve ao maior acesso aos aplicativos dos bancos.

“Isso deve ser compensado de alguma forma por melhores iniciativas de venda cruzada (ofertas de cartão, cheque especial entre outros serviços), pois os clientes precisam usar os aplicativos dos bancos”, avalia Negrão.

Segundo a Febraban, aplicativos de bancos ou instituições financeiras tornaram-se em 2020 o canal dominante e responsável por mais da metade das transações bancárias. Além disso, os canais digitais concentraram 9 em cada 10 contratações de crédito e 8 em cada 10 pagamentos de contas.

Na avaliação de Leandro Vilain, diretor executivo de Inovação, Produtos e Serviços Bancários da Febraban, essa concentração das transações financeiras nos meios digitais possibilita aos bancos conhecerem melhor a renda dos seus clientes, o que ajuda na hora de oferecer produtos financeiros. “O banco passa a ter um conhecimento melhor do usuário e da renda da pessoa. Antes, as pessoas faziam transações financeiras por meio do dinheiro e isso dificultava, por exemplo, uma análise de crédito”, ressalta.

Fonte: Estadão

Trackbacks/Pingbacks